グロース株式への投資にご興味をお持ちの皆様ようこそ

こちらでは大気社がグロース株投資の観点から見ておすすめかを考えていきます。

ファンダメンタルズ的に大気社がどうか、という視点です。

テクニカルな方からは「なに言ってんだ」というところもあるかもしれません。

主義の違いということで仲良くいきましょう

東証グロースもオープンしまして、日本からもGAFAMのような銘柄に誕生してほしいところです。

外国株もいいんですが、やっぱり為替リスクがね・・

日本経応援の気持ちも込めて

1979の大気社は成長が見込める株なのか

しっかり稼いでくれてる会社なのか

効率よく資金を回してくれているのか

そして未来のテンバガー足り得るのか

調べていきましょう!

この銘柄いいな!っておもわれたら、本投稿の上段・下段にあるいいねボタンを押して頂きたいです。

いいねランキングに反映されます。

当サイトはトップページの

高ROEランキング(東証グロース)

高PERランキング(東証グロース)

昨年比の売上高上昇銘柄ランキング

から各個別銘柄にリンクするようにしています

高いROEは資金を回すのがうまい会社は時流に乗ると一気に上がる見込みがあるので、地力があるという考え方からです。

※極端に自己資本を落として高ROEに見せかけることもできるので鵜呑みはNG

高いPERは期待や注目が集まっている銘柄と考えられます。

※EPSが下がって結果的に高PERになってる可能性もあるので、同じく鵜呑みはNG

売上高の成長はグロースでは基本です。

シェアを取ったり新規開拓ができているということですから。

ただし最近はM&Aで見せかけで増やすこともあるので注意

そのあたりを踏まえつつ、良い銘柄を探していきましょう

初心者でも判断できるよう、特に必要な項目に絞って掲載しています。

まず以下の項目から

大気社はグロース株として適しているか

自分は大気社の成長を信じられるか

大気社がどのような状況になれば損切・利益確定を行うか

を考えてみましょう。

より詳細なデータや他の項目も知りたければ下段外部リンクのIRバンク様が個人的にオススメ。

また、グロース株よりも安定した投資をしたい、という方は高配当株もオススメです。

本投稿は大気社を買えば儲かる!と購入を推奨するものではありません。

グロース株として購入するかを考えるためのテータを集めたものです。

内容についていかなる表明・保証を行うものではありません。

また、当ウェブサイトへの情報の掲載は投資勧誘を目的にしたものではなく、購入可否に言及するものではありません。

実際に投資を行う際は、当サイトの情報に全面的に依拠して投資判断を下すことはお控えいただき、投資に関するご決定は皆様ご自身のご判断で行うようお願いいたします。

グロース株投資の基本と特徴、定義の確認

先に定義がずれていると

買ったはよいものの、売りの判断ができない!

となってしまいますので、サラッと基本の確認をします。

耳にタコな方は売上推移あたりまで飛ばしてください。

グロース株投資ってどんな手法?

グロース株投資を一言でいうと、その会社の成長性に投資する手法です

過去の自動車産業

検索エンジン初期のGoogle

コピー機黎明時のゼロックス

などなど、何十倍にもなってる株がありますね

そういった成長性のある株を見つけて投資する、ということです。

これぞ株式投資!という夢のある投資手法です。

目指せ10倍株!です。

グロース株の特徴 グロース株はローリスクハイリターン?

グロース株とバリュー株で対比されることが多いですね。

イメージでは、安定のバリュー株、ハイリターンなグロース株です。

リターンは大きく、リスクは投資金額が限界というある意味ローリスクハイリターン

あとは当たる確率ですね

個人的にはグロース株投資は長期投資でありつつも見切りの早さが大切な投資だと思っています。

未来の成長にかける投資なので、高配当やバリュー株よりも難しい。

反面「当てたらデカい」投資です。

人が気付く前に安値で仕込んで

人気が出て高PERになったらサッと売ってガッツリと利益確定

かっこいいですね

人気の銘柄は現在の収益に対してのPERは高めになりがちです。

周囲も気付いていて、会社の将来に期待が集まっている状態です。

成長性に期待が集まれば、どんどん値上がりします。

株式市場の値上がり幅よりも大きく上がりやすい、っていうことです。

上がるときはどこまでも上がるので、売り時の判断が重要です。

そして成長性に陰りが出たら一気に落ちます。

成長性に世間が気づく前に仕込めれば最強ですが、世の中なかなか甘くない。

伸びていく前は赤字であることも多々ありますし、伸びるまでの時間はほとんどの人には読めません。

なので余裕資金で行うのがおすすめです。

投資スタイルによりますが、塩漬け上等で分散グロース株投資もアリです。

グロース株投資家では、投資の神様ピーターリンチ氏が有名です。

グロースやるならこの方の著書はホント読んどいたほうがいいです。

ウィットにとんだ読みやすい語り調にグロース投資の真髄が垣間見えます。

読んどくだけですぐに投資で元は取れるのでオススメ

グロース株での儲け方

投資家の収益は売買益、キャピタルゲインが主になります。

配当金はありません。あっても僅かです。

むしろ配当金で稼ぐなら見るべきポイントが変わってきますのでこちらへどうぞ

管理人としてはグロース株として選ぶなら

「配当してる暇があったら成長するために投資しなさいよ!税金もかかるし!」

って思います。

グロース株で買う前に考えておいてほしいこと

まぁバリュー株でも高配当でも同じっちゃ同じなんですが

「買う理由をしっかり考える」

ことが大切です。

成長していく起業かを考えるんです。

これは「売るタイミングを考える」ために必要です。

なんとなく上がる気がする、で勝ち続けられる方はいいんですけれど。

ほとんどの人はヤケドします。

自分が何に魅力を感じて買うのか

何が崩れたら売るのか

しっかり押さえてから資金投入しましょう

「誰かが買ってるから買う」ならやめた方がいいですよー

グロース株投資で押さえるべき指標

社会的にニーズが高いサービスであるとか

新しい市場を開拓しているとか

そういった成長を信じられる会社であるかを押さえます。

一番大事です。

悪徳リフォーム業者とか未来感じないですよね

ではまっとうな素晴らしい仕事をしている会社として、この会社は伸びるの?

そこは数字で判断していきます

株式には数字がたくさんで頭が痛い?

大丈夫です。本ページでは見るべき数字とそこを見るポイント、理由を意識しながら見ていきます。

ではそろそろ大気社が何をしている会社なのか

どんな業界の株で、どんな成績を出しているのかを見ていきましょう

大気社はどんな銘柄で何をしている会社?

買うかは成長率やらを見るんですが、とりあえず何をやってる会社なのかは押さえておきましょう

大気社は東証プライム で取引されています。

決算は3月です。

業種は建設業に分類されています。

Yahooファイナンスで見ると

空調工事大手。自動車塗装設備は国内首位、世界で2位。東南アジアや北米など海外展開で先行

一旦はさらっと読む程度で。色んな数字を踏まえて「いいかも」と思われたら下段の公式サイト等で詳細を確認しましょう。

事業としては次です。

【連結事業】環境システム66(8)、塗装システム34(1)【海外】46(2021.3)

連結事業の読み方は

事業概要 売上構成比率(売上高営業利益率)です。

例えばインターネットサービス57(11)、フィンテック35(14)、モバイル9(-50)でしたら

インターネットサービスが全体の57%の売上で、そのうち11%が利益

フィテックが35%で利益が14%

モバイルは9%で利益は-50%

という意味です。

売上高営業利益率の計算は

売上高営業利益率=営業利益÷売上高×100

です。

割合の高いところの利益が低かったりマイナスだったりすると、

何があったか調べた方がよいところです

上場年月日は1974年10月1日 です。

上場5年以内の方がまだ注目が集まっていなくて良い、という考え方もあります。

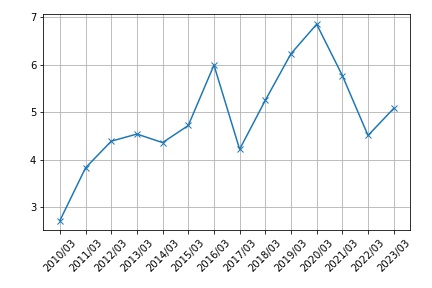

1979 大気社が成長できる力を持っているか、営業利益率でみる

営業利益率は10%を目標にしてほしい

そして「営業利益率が下がってきていないか」が超大事

営業利益率が低い理由には

・商品の魅力が欠ける

・競合に押されてきて価格勝負になっている

というところがあります。逆もまたしかりですね

要は競争力があるかを表します。

【大気社の営業利益率推移と実数値】

| 日付 | 営業利益率 |

|---|---|

| 2010/03 | 2.72 |

| 2011/03 | 3.83 |

| 2012/03 | 4.39 |

| 2013/03 | 4.54 |

| 2014/03 | 4.36 |

| 2015/03 | 4.72 |

| 2016/03 | 5.99 |

| 2017/03 | 4.22 |

| 2018/03 | 5.25 |

| 2019/03 | 6.23 |

| 2020/03 | 6.85 |

| 2021/03 | 5.77 |

| 2022/03 | 4.51 |

| 2023/03 | 5.08 |

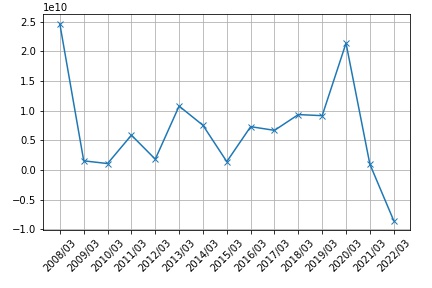

1979 大気社が成長しているかを営業キャッシュフローでみる

キャッシュフローはお金が増えたか減ったかを表します。

グロース株は成長することが大事

そして成長には投資が必要です。

なので、純利益ではなかなか判定が難しい。

でも本業で儲かっているのかは確認したいですね。

どうしましょう?

本業で儲かっているかどうかは営業キャッシュフローを見れば分かります。

もう少し詳しくは次項のフリーCFをご参照ください。

まずこちらでは本業で稼げているかを確認します。

【大気社の営業活動によるCF推移と実数値】

| 日付 | 営業活動によるCF |

|---|---|

| 2008/03 | 24584000000 |

| 2009/03 | 1537000000 |

| 2010/03 | 1077000000 |

| 2011/03 | 5869000000 |

| 2012/03 | 1812000000 |

| 2013/03 | 10772000000 |

| 2014/03 | 7532000000 |

| 2015/03 | 1401000000 |

| 2016/03 | 7301000000 |

| 2017/03 | 6679000000 |

| 2018/03 | 9337000000 |

| 2019/03 | 9159000000 |

| 2020/03 | 21386000000 |

| 2021/03 | 973000000 |

| 2022/03 | -8544000000 |

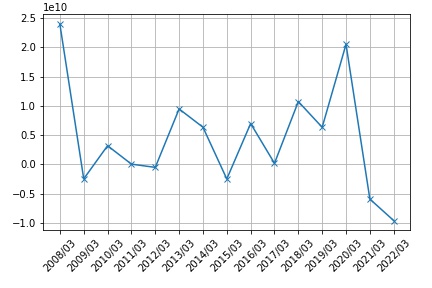

1979 大気社の経営状態をフリーキャッシュフローで見る

合わせてフリーキャッシュフローも見ておきましょう

フリーキャッシュフローはキャッシュフローの一つです

キャッシュフロー(以下CF)には、上記の営業CFに加えて投資CF、融資CFがあります。

「フリーキャッシュフロー」は営業CF+投資CFです。

本業で利益がでたかどうか(キャッシュフロー プラス)

投資を行っているか(キャッシュフロー マイナス)

を表します。

どの値が良いかは会社のフェーズによって変わります。

ベンチャー時代は大抵は利益は出ていません。準備中ですから。

成長性が高く、ある程度順調に進んでいる場合は

営業キャッシュフロー +

投資キャッシュフロー -

フリーキャッシュフロー(営業+投資) +

が良い確率が高いと私は思っています。

本業でしっかり稼ぎつつ、しっかり投資はしている

しかしバランスはとれていて、赤字にはなっていない

という状態です。

【大気社のフリーキャッシュ・フロー推移と実数値】

| 日付 | フリーキャッシュ・フロー |

|---|---|

| 2008/03 | 23941000000 |

| 2009/03 | -2484000000 |

| 2010/03 | 3182000000 |

| 2011/03 | 31000000 |

| 2012/03 | -524000000 |

| 2013/03 | 9464000000 |

| 2014/03 | 6338000000 |

| 2015/03 | -2499000000 |

| 2016/03 | 6973000000 |

| 2017/03 | 174000000 |

| 2018/03 | 10727000000 |

| 2019/03 | 6329000000 |

| 2020/03 | 20509000000 |

| 2021/03 | -5940000000 |

| 2022/03 | -9615000000 |

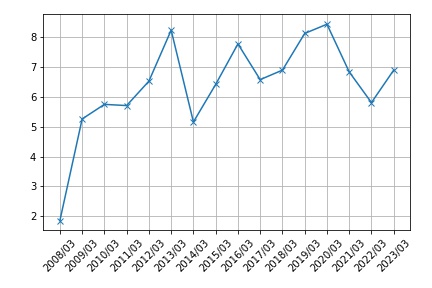

1979 大気社の資産効率を収益性(ROE)でみる

集まったお金でどれだけ利益を上げられているかを見ます。

お金の使い方が上手かをみるんですね。

規模の大小にかかわらず見られるという意味では良い指標です。

10%は欲しいところです。

ただROEには落とし穴があるので注意

ROEの計算式は

当期純利益 ÷ 自己資本(純資産)

です。

規模が大きくなるほどたくさんの利益が必要なので、難しい

一方で自己資本が少なかったら一気にROEが良く見えます。

自己資本とは資本金や自己株式、準備金等です。

資産から他人資本(負債)を除いた値になります。

つまり「自己資本を意図的に減らしたらよく見えてしまう」ってことです。

上記のような前提を持ちつつ、自己資本とROEを合わせて見てみましょう

ROEは自己資本が一定以上の場合のみ使う方がよいのかもしれないなー

というのは持論です。元データはございません。

詳しくはバランスシートの知識があった方が良いので、

財務諸表関係に自信のない方へはこちらの書籍がおすすめです。

1冊で「あ、この数字ってこうやって出てくるんだ」って分かります。

投資への使い方よりも財務諸表の出来上がり方が理解できる良い本です。

【1979 大気社のROE(自己資本利益率)推移と実数値】

| 日付 | ROE(自己資本利益率) |

|---|---|

| 2008/03 | 1.85 |

| 2009/03 | 5.26 |

| 2010/03 | 5.75 |

| 2011/03 | 5.71 |

| 2012/03 | 6.53 |

| 2013/03 | 8.24 |

| 2014/03 | 5.16 |

| 2015/03 | 6.42 |

| 2016/03 | 7.78 |

| 2017/03 | 6.58 |

| 2018/03 | 6.90 |

| 2019/03 | 8.13 |

| 2020/03 | 8.44 |

| 2021/03 | 6.84 |

| 2022/03 | 5.81 |

| 2023/03 | 6.90 |

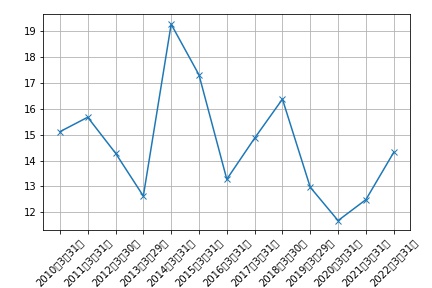

1979 大気社のPER推移

PERは一株利益EPSの何倍の価格になっているかを表します。

が、この値だけを信じて取引した人のほとんど痛い目にあいます。

業界や日本市場の立ち位置、市況の強気弱気によっても変わりますが、とりあえず10倍を基準に考えましょう。

相対的にどうなっているかが大切なので業界標準とかと比べてくださいね。平均はリンクを下に貼っておきます。

将来に期待されたら、PERが高くなります。

でもPERが高いから将来に期待されているとは限らない

なのでこの値が低いから買う、高いからやめる、というのは賢くはないのですが

既に注目されているのかどうか、銘柄の状況を判断する

という意味ではナシではないかと思います。

高くなっていても成長したら安いと考える人がいるから取引されるのです。

今の価格は常に適正です。

ちなみに規模業種ごとのPER平均はここで見れます。

【1979 大気社のPER推移と実数値】

| 日付 | PER |

|---|---|

| 2010年3月31日 | 15.12 |

| 2011年3月31日 | 15.68 |

| 2012年3月30日 | 14.29 |

| 2013年3月29日 | 12.63 |

| 2014年3月31日 | 19.28 |

| 2015年3月31日 | 17.32 |

| 2016年3月31日 | 13.28 |

| 2017年3月31日 | 14.87 |

| 2018年3月30日 | 16.38 |

| 2019年3月29日 | 12.97 |

| 2020年3月31日 | 11.68 |

| 2021年3月31日 | 12.49 |

| 2022年3月31日 | 14.32 |

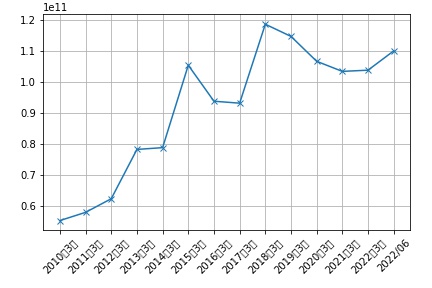

1979 大気社の時価総額推移

時価総額の推移からは

世間からの注目度合い

大きくリターンが狙えるのかの目論見

を考えられます。

購入の決め手にはなりませんが、時価総額が小さい=まだ資金が集まっていないということ。

あなたの見込みがあっていたら、そのうち資金も集まって時価総額も上がっていきます。

リターンが大きく見込める、という意味です。

トヨタが今から10倍になることは想像できませんよね。

成長する銘柄を1000億未満の小型株の時点で仕込めれば大勝利です。

【1979 大気社の時価総額推移と実数値】

| 日付 | 時価総額 |

|---|---|

| 2010年3月 | 55430470000 |

| 2011年3月 | 58078770000 |

| 2012年3月 | 62455830000 |

| 2013年3月 | 78308870000 |

| 2014年3月 | 78878200000 |

| 2015年3月 | 105378370000 |

| 2016年3月 | 93803840000 |

| 2017年3月 | 93177600000 |

| 2018年3月 | 118560150000 |

| 2019年3月 | 114641220000 |

| 2020年3月 | 106634200000 |

| 2021年3月 | 103396940000 |

| 2022年3月 | 103784100000 |

| 2022/06 | 109982090000 |

グロース株投資家として頑張りたいなら読むべき書籍

外部リンクの前におすすめ書籍のご紹介。

「この考え方知ってたら!」という費用対効果高すぎな名著です。

わたしにはオニールさんの利益確定の考え方で100倍以上になって返ってきました。

成長株狙いの大御所 ピーター・リンチさんの書籍

考え方がすごく面白い オニール・ウィリアムさんの書籍

10倍株の探し方の勉強にオススメ

大気社の未来を考える

いろいろと項目を見てまいりましたが、いかがでしょう?

どの会社も成長するために頑張っていて

そして未来は誰にもわからない

最終的には自分にできるのは

全力で考えて

リスクを許容できる投資金額にする

ことくらいかなと思います。

そしてストーリーが大きく外れたら原因を考えて次に行きましょう

百発百中では当たりません

おそらく大気社含めて、買ったすべてが上がることはありません。

ピーターリンチ氏も塩漬け銘柄はたくさん持っておられるんです。

重ねてになりますが、グロース株投資は会社が成長できると信じるかどうかの投資です。

視野狭窄にならずに判断していきましょう。

次は今までのデータを踏まえて

未来を想像して判断していきましょう

社長のインタビュー動画を見てみる

業界の先行きを考える

競合他社の動きを見る

実際に良い品やサービスを作っているか使ってみる

大気社は成長していけそうでしょうか?

長期保有でしたら、森を見つつ木を見たいところです。

一般的に参考になりそうなリンクを記します。

他、例えば証券会社のコラム等も流行りの参考になりますが、短期~中期で考え方も変わります。

情報に流されてご自身の目論見を見失わないようにしましょう。

幅広く考えるためのリンク集

せめて会社発表のIRは必読です。

大気社の本サイトにIRがあるはずです。

一覧で財務諸表等を見たい方はIRバンク様がオススメ

ニュースならKabutanの大気社のページも良いです

過去に不正があったかの確認

過去に不正を働いた企業体質はそうそう変わりません。

業界動向も抑えといたら広い視野で判断できます。

他にはこのあたりで情報収集もしましょう

いろいろ上げましたが、要は何かにとらわれずに思いつく限りを調べるべきだ、ということです。

他の方のいうことは、参考にするのは良いですが鵜呑みにはしない方が良いです。

自分で決めないと実力が付きません。

根本的な話で、株をやるなら簿記知識はある方が良い

例えば「ROAは高い方がいい」という意見があったとします。

ROAは総資産利益率

資産をどれだけ有効活用したか、を表します。

でもこれ、例えば「総資産を減らしたら数字が改善する」というトリックもあります。

しっかり理解するには上記の数字に加えて簿記・会計の基礎知識も必要です。

こちらの書籍は財務諸表がどうやってできているのか

ものすごく理解しやすくてオススメです。

↓この銘柄ありだな、と思われたら「いいね」を押してほしいです。

ランキングに反映されます

![ピーター・リンチの株で勝つ新版 アマの知恵でプロを出し抜け [ ピーター・リンチ ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/4786/47863070.jpg?_ex=128x128)

![財務3表実践活用法 会計でビジネスの全体像をつかむ (朝日新書) [ 國貞克則 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/4563/9784022734563.jpg?_ex=128x128)

![オニールの成長株発掘法第4版 良い時も悪い時も儲かる銘柄選択をするために (ウィザードブックシリーズ) [ ウィリアム・J.オニール ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/1468/9784775971468.jpg?_ex=128x128)

![会社四季報の達人が教える10倍株・100倍株の探し方 [ 渡部 清二 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/3479/9784492733479.jpg?_ex=128x128)

コメント